Depuis des années, mes charges oscillent entre 30 à 33 % de ma recette. C’est déjà une perspective plus supportable, non ? Je ne prétends pas détenir LA méthode, je vais plutôt vous donner une liste de 8 stratégies qui vous permettront de retrouver le sentiment de travailler pour vous-même.

Mais d’abord, de quoi parlons-nous, et comment calculer ce pourcentage ?

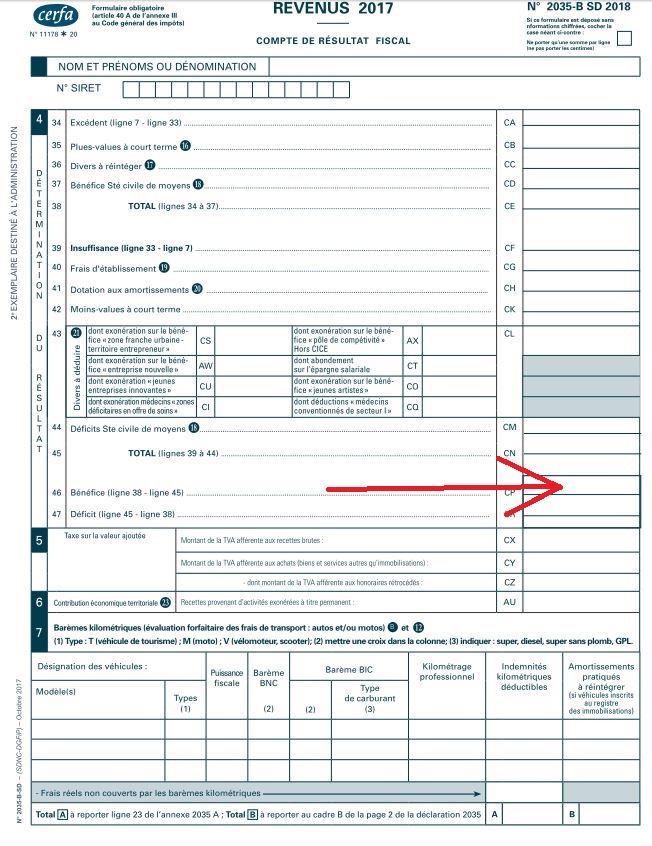

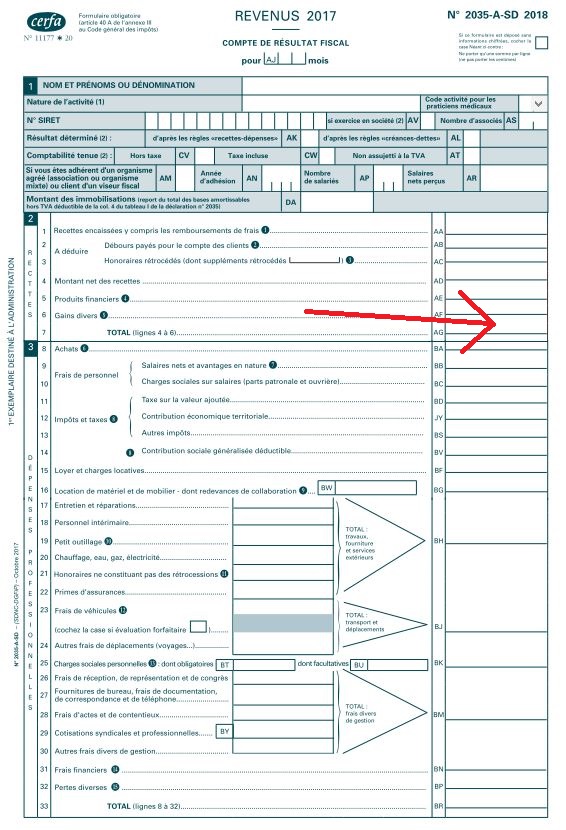

C’est très simple. Prenez votre déclaration 2035. Votre bénéfice figure dans la case CP, votre recette dans la case AG (cliquez pour agrandir) :

La formule de calcul de votre pourcentage de charges est la suivante :

Stratégie 1 : travailler là où personne ne veut aller

Si votre installation reste à faire, ou si vous songez à déménager, c’est un point à envisager. Sinon, vous pouvez passer à la stratégie 2.

Les pouvoirs publics ont mis en place une série de dispositifs incitatifs. Ils cherchent à nous attirer vers les endroits où la demande de soins s’avère massive et vers ceux où l’activité économique s’avère trop faible. D’ailleurs, les zones de revitalisation rurale se trouvent souvent dans des endroits très sous-dotés en orthophonistes. Comble du bonheur, les loyers y sont souvent bas : on en trouve à moins de 300 €. Mais les locaux conformes aux normes d’accessibilité peuvent y être rares.

Les zones très sous-dotées

Les caisses d’assurance maladie choient les orthophonistes qui acceptent de s’installer dans une zone où l’offre de soins s’avère très déficitaire. A l’heure où j’écris ces lignes, le zonage est représenté sur cette carte. Mais les zonages doivent évoluer en 2018. Les ARS n’ont communiqué aucune date précise pour l’instant. Mais les modalités figurent dans l’avenant 16 de la convention libérale.

Les aides sont les suivantes, pour ceux qui exerceront dans une zone très sous-dotée :

Aide à la première installation, si vous n’avez jamais été conventionné avec l’Assurance Maladie :

- 12 750 € à la signature

- 12 750 € le 30 avril de l’année suivante

- 1 500 € par an pour les trois années suivante.

Aide à l’installation si vous avez déjà été conventionné :

- 7 500 € à la signature

- 7 500 € le 30 avril de l’année suivante

- 1 500 € par an pour les trois années suivantes.

Aide au maintien en zone très sous-dotée, pour ceux qui s’y trouvaient déjà et qui s’engagent à y rester : 1 500 € par an.

Contrat de transition, visant à transmettre son activité avant de partir en retraite : 10 % des honoraires, plafonnés à 10 000 € d’aide, donc 100 000 € d’honoraires. Pour cela, il faudra avoir au moins 60 ans, exercer dans une zone très sous dotée (du nouveau zonage de 2018), être orthophoniste libéral conventionné et accueillir dans son cabinet un orthophoniste conventionné ayant moins de 50 ans. Ce dernier ne devra pas avoir exercé plus d’un an dans la même zone. Mais il pourra être associé ou collaborateur, au choix.

Les zones franches urbaines – territoires entrepreneurs (ZFU-TE)

Ce sont des parties du territoire français considérées comme des quartiers urbains en difficulté, notamment en raison du taux de chômage qui y règne. Vous trouverez ici un atlas de ces zones.

Si vous créez votre cabinet dans ce type d’endroit avant le 31 décembre 2020, vous bénéficierez d’une exonération d’impôt sur votre bénéfice pendant huit ans :

- 100 % pendant les 5 premières années

- 60 % pendant la 6ème année

- 40 % pendant la 7ème année

- 20 % pendant la 8ème année

Cette exonération concerne l’impôt sur le revenu, mais ni l’URSSAF, ni la CARPIMKO. Notons qu’en cas de reprise d’un cabinet ayant déjà commencé à bénéficier du dispositif, l’allègement fiscal se poursuit sur la durée qui reste. Plus de détails ici.

Les zones de revitalisation rurale (ZRR)

Ce sont des parties peu denses du territoire qui perdent progressivement leur population ou leurs emplois, ou dont la proportion d’emplois agricoles s’avère trop importante aux yeux des pouvoirs publics. Vous trouverez ici un atlas de ces zones au 1er juillet 2017.

Si vous créez ou reprenez un cabinet dans ce type d’endroit avant le 31 décembre 2020, vous bénéficierez d’une exonération d’impôt sur votre bénéfice pendant huit ans :

- 100 % pendant les 5 premières années

- 75 % pendant la 6ème année

- 50 % pendant la 7ème année

- 25 % pendant la 8ème année

Cette exonération concerne l’impôt sur le revenu, mais ni l’URSSAF, ni la CARPIMKO. La cotisation foncière des entreprises peut aussi faire l’objet d’une exonération de 5 ans maximum, selon les endroits. Plus de détails sur ce dispositif ici.

Le gros problème, dans tous ces endroits, c’est le travail du conjoint : si on nous incite à nous établir quelque part, il y a probablement un souci. Il faut aussi accepter de travailler, voire de vivre dans un territoire qui n’a rien à voir avec ce que nous avons connu pendant nos études. Moi, j’aime les petits bourgs morts dès 17h où on entend plus souvent un aboiement lointain qu’un « bonjour ». Mais ce n’est pas le cas de tout le monde.

Stratégie 2 : habiter le plus près possible du cabinet

Dans les années 2000, j’habitais dans un village relativement éloigné du cabinet.

C’était un bourg très agréable, même s’il était un peu mort après 17h. L’exode rural l’avait épargné. Il restait des commerces de proximité. L’école accueillait les enfants jusqu’au CM2. Nous avions même un médecin et une pharmacie !

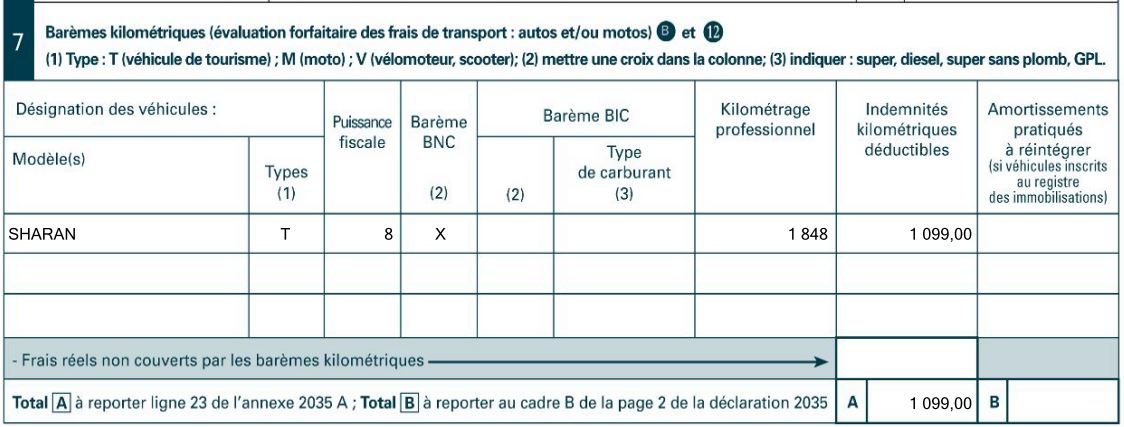

Mais ma 2035 affichait plus de 5 000 € de frais de véhicule. La dernière année : 5 507 € exactement. Démentiel. A présent, je vis dans la ville où se trouve cabinet. Résultat :

On peut encore réduire ces frais en travaillant chez soi. C’est un choix de vie.

Stratégie 3 : devenir radin (mais pas trop)

On entend souvent des gens qui disent qu’il faut faire des frais professionnels pour payer moins d’impôts. C’est une hérésie.

Prenons l’exemple d’un représentant qui vient vous présenter un matériel de rééducation à 100 €. Vous tiquez, vous vous demandez si vous vous en servirez tant que ça. Vous savez que vous avez déjà des tas de boîtes que vous n’ouvrez plus. Pour vous faire avaler le prix, il vous vante toutes les qualités de son produit, puis vous assène l’argument imparable (scène vécue) : « Et puis, il faut bien faire un peu de frais pro ! ».

Évidemment, vous récupérerez peut-être 14 € en impôt et une 20aine de plus en URSSAF et CARPIMKO (voir cet article). Mais vous aurez tout de même sorti de votre poche 66 € qui auraient pu servir chez vous, avec vos proches, ou être épargnés !

Bloquer les petites dépenses, c’est comme refaire le joint du bouchon d’une baignoire. Il faut éviter les fuites pour garder le maximum d’eau. Vous pouvez agir sur quasiment tous les postes :

- Électricité : abonnez-vous chez les fournisseurs alternatifs, éclairez-vous avec des LED.

- Téléphone et internet : profitez des promos, à surveiller par exemple sur le site Frandroid. Ex : mon portable professionnel me coûte 5 € par mois à vie, avec appels et SMS illimités + 30 Go mensuels d’internet mobile. Leur promo est d’ailleurs de retour en ce moment, avec 20 Go.

- Frais de poste : utilisez l’email au maximum et achetez un gros stock de timbres à validité permanente avant chaque augmentation.

- Bureautique : n’achetez qu’en période de promotion (notamment en août).

- Informatique : profitez des soldes et du Black Friday. Si c’est urgent, consultez Dealabs. J’ai acheté mon PC actuel à 300 €. Il était en solde, à -50 %. Sept ans après, son processeur i5 me suffit encore largement pour le cabinet, le développement de mes applications et le traitement d’images.

- Faites vous-même les petits travaux d’électricité et de plomberie. Il y a tout un tas de tutos sur YouTube.

- Négociez vos assurances en permanence, y compris la complémentaire santé et la prévoyance. Ne vous laissez pas endormir par un prix d’appel bien bas, suivi de +10 % tous les ans. Tenez un tableau Excel qui répertorie les tarifs de tous vos contrats et qui vous servira de base de comparaison chaque année. Vous pouvez aussi faire régulièrement appel à un courtier.

- Prenez une AGA pas chère. Par exemple, l’ARA-PL du Nord-Pas-de-Calais, non réservée aux Ch’tis, offre un service tout à fait correct pour 114 €. L’AGAO est à 156.

- Apprenez à faire votre compta vous-même, régulièrement. Les logiciels de gestion de cabinet vous mâchent déjà la partie « recettes » en créant des écritures automatiques. Pour les dépenses, vous avez mon guide d’installation où j’ai répertorié tous les postes (pages 29 à 31). J’y ai aussi expliqué le principe des immobilisations (page 32). Votre AGA édite probablement aussi un guide.

- Négociez tous les petits frais financiers que la banque cherchera à vous imposer. Et évidemment, ne soyez jamais à découvert. Ce serait dommage, dans un métier où on travaille autant qu’on le souhaite dans la plupart des endroits.

Malgré tout, il serait contre-productif de trop comprimer les dépenses qui constituent des investissements d’avenir : typiquement, la formation.

Stratégie 4 : do it yourself

Nous exerçons une profession où les gens se forment beaucoup. C’est indispensable pour rester dans le coup. En plus, nous aimons ça. Mais une journée de formation, ce sont plusieurs centaines d’euros de recette qui s’évaporent. Comment optimiser cette perte sèche ?

La première astuce consiste à se former sur les jours où nous ne travaillons pas. Mais vous y avez sûrement pensé.

Ensuite, il faut prioriser les dispositifs d’aide. Nous en avons trois: le DPC (développement professionnel continu), le FIF-PL (fonds interprofessionnel de formation des professionnels libéraux) et le crédit d’impôt pour formation des dirigeants d’entreprise.

Le DPC

Ce dispositif a été créé en 2010, parmi toutes les mesures de la loi Bachelot qui ont braqué le monde médical. Au début, on nous annonçait que ce serait une obligation de formation annuelle. Mais l’étau s’est relâché (voir ici) et les sanctions n’ont jamais été mises en place. Il faut dire que ce dispositif n’a pas réellement les moyens de ses ambitions : il se félicite régulièrement du pourcentage de professionnels inscrits, alors que nous devrions être 100 % si nous appliquions la loi !

Ca reste pourtant un excellent plan : chaque année, les orthophonistes peuvent prétendre à 14 heures (chiffre de 2018) de formation DPC, dont 7 heures maximum pour les formations non présentielles, donc effectuées à distance. Chaque heure est indemnisée : 30,85 € par heure en 2018, donc 431,90 € pour 14 heures. L’organisme de formation, lui, perçoit 30 € par heure. Si cela ne suffit pas à couvrir son tarif, vous payez la différence.

En résumé, avec le DPC, votre formation est souvent gratuite pour vous. Et 2ème effet Kiss Cool : vous êtes indemnisé de votre perte de recette ! La vie est belle, non ?

C’est pour cette raison qu’il faut commencer par regarder le catalogue de l’Agence nationale du DPC avant d’envisager toute autre formation. D’autant que la qualité est là. Regardez par exemple tout ce que propose l’AEPVLC.

Vous ne trouvez pas votre bonheur, ou vous avez déjà épuisé votre quota de DPC ? Il reste le FIF-PL et le crédit d’impôt. Les deux sont cumulables. Attention, le crédit d’impôt ne peut pas s’appliquer au DPC ou aux formations gratuites.

Le FIF-PL

Ici, il n’y a pas d’obligation, à part le fait de cotiser chaque année pour ce fonds, par le biais de la contribution à la formation professionnelle (CFP). Son montant s’élève à 98 € au titre de l’année 2018. C’est l’URSSAF qui la prélève. Cette année, nous la payons même deux fois : pour 2017 et 2018, en pleine année blanche ! Quand on aime, on ne compte pas.

Cette cotisation nous donne droit à un budget maximal de 900 € de formation par personne et par an (300 € s’il s’agit d’e-learning), pour autant que l’agrément FIF-PL ait été accordé au formateur. Par ailleurs, chaque journée ne doit pas dépasser 150 €. Notons en passant que les infirmiers ont droit à un budget de 1 400 € par an, en payant la même CFP que les orthophonistes. Les kinésithérapeutes sont à 900 €. Les sommes reçues sont imposables, comme pour le DPC.

Pour ouvrir un dossier d’indemnisation, il faut passer par ce site : https://netopca.fifpl.fr/

Le crédit d’impôt pour la formation des dirigeants d’entreprise

Il permet d’être indemnisé sur la base du SMIC horaire brut en vigueur au 31 décembre de l’année concernée : 9,88 € à l’heure actuelle, avec un plafond de 40 heures par an.

Pour en bénéficier, il faut :

- calculer le montant du crédit d’impôt au moyen de la fiche d’aide au calcul n°2079-FCE-FC

- reporter le montant du crédit d’impôt sur la télédéclaration de résultat dans la case « autres imputations »

- y annexer le formulaire n°2069-RCI qui récapitule toutes les réductions et crédits d’impôt

- professionnels de l’année

- reporter le montant du crédit impôt sur la déclaration complémentaire des revenus n°2042 C pro.

Dans tous les cas, les dispositifs d’aide à la formation ne comprennent pas les frais de déplacement, de repas ou d’hébergement. Mais ceux-ci constituent des frais professionnels déductibles. Il suffit de les régler avec son compte professionnel et de conserver les factures.

Stratégie 6 : lutter contre l’absentéisme

L’absentéisme (prévenu ou non) peut réduire notre recette de manière dramatique.Vous pouvez avoir l’impression de faire 80 actes par semaine, alors qu’en moyenne vous n’en faites que 65. Combien de fois allons-nous à la salle d’attente pour ne trouver que les revues et les chaises, ou les patients des collègues ? Il peut même arriver que nous soyons accaparés par des gens bavards qui voient que nous n’avons personne pour nous. Et si le patient suivant arrive en avance, c’est fichu : adieu la pause, adieu le coup de fil à passer, adieu le bout de compte rendu qu’on aurait pu rédiger.

Il y a de quoi enrager.

On peut comprendre la difficulté pour les gens de respecter un ou deux rendez-vous chaque semaine, pendant des mois voire des années. Mais les médecins se plaignent de la même chose, alors que leurs consultations sont ponctuelles. Il y a donc un réel problème du côté de certains patients. La compréhension et l’empathie poussées à l’excès nous rendent mollassons, à notre détriment. Ces gens le sentent.

Vous pouvez privilégier les prises en charge ORL et neurologiques avec des adultes. Ils sont beaucoup moins absents, y compris pendant les vacances scolaires. Mais cette idée va à l’encontre du dogme de l’orthophonie généraliste. Et surtout, elle est plus facile à mettre en place en ville qu’à la campagne où la demande afflue de tous côtés.

Cela dit, un orthophoniste généraliste peut avoir 3 % d’absentéisme, alors que son collègue du même endroit et avec le même type de patientèle sera 10 %. J’ai connu cette situation dans notre cabinet. Il est donc possible d’agir sur les patients absentéistes :

- Tout part de notre attitude et de notre discours au moment du bilan. A nous de présenter l’importance de la rééducation et de la régularité. Même si ça ne convaincra pas ceux qui viennent à reculons, sous la pression de l’école ou du médecin…

- Vous pouvez dire (et afficher dans la salle d’attente) qu’après deux rendez-vous non annulés et non honorés, tout s’arrête et que le médecin sera prévenu. Ensuite, il faut s’y tenir, pour que ça se sache en ville.

- Vous pouvez facturer une indemnité pour rendez-vous non honoré sans annulation préalable. Bien sûr, ce montant ne sera pas remboursable par les caisses. J’ai souvent eu des gens à 100% ou bénéficiant de la CMU, qui me proposaient de facturer… mais à la CPAM, pas à eux !

- Reste le problème épineux des vacances scolaires, dans ce métier où nous voyons tant d’enfants. Certains collègues soutiennent que nous n’avons pas à nous mêler de l’emploi du temps des gens. Mais quand les patients transforment le nôtre en Emmental sans autre raison que « On veut être un peu tranquille », et que cela ne se justifie pas sur le plan thérapeutique, on peut les prévenir que leur créneau n’est pas assuré à la rentrée. Je le fais de manière non agressive. Je dis simplement : « Rappelez-moi quand vous serez disponible et on verra si on peut trouver un nouveau créneau à ce moment-là ». Ca fonctionne.

Stratégie 7 : ne pas être seul face aux frais

C’est une évidence : celui qui a un collaborateur ou qui s’associe voit ses charges baisser. Ici nous sommes six. Résultat : l’an dernier, j’ai payé 123 € d’eau et d’électricité, en tout. 10 € par mois ! Tout est à l’avenant.

Bien sûr, il faut s’entendre. Ce n’est pas forcément simple. Au départ, on ne connaît pas vraiment les gens (ou le conjoint qui a une influence délétère à distance). La collaboration peut être considérée comme une période d’essai. Mais seule l’association assure une relation d’égal à égal, surtout si tout le monde est propriétaire ; ou si tout le monde est locataire. Et la collaboration est devenue très compliquée depuis la loi du 2 août 2005 qui impose la possibilité pour le collaborateur de créer sa propre patientèle, alors que le cabinet n’est pas le sien.

Stratégie 8 : travailleuses, travailleurs, travaillons !

Encore une évidence, plus digne du Captain Obvious que d’Arlette Laguiller. Mais agrandir son planning et prendre moins de vacances permet de réduire le poids des charges fixes :

- le loyer

- les cotisations forfaitaires de la CARPIMKO : 2391 € cette année, quel que soit votre revenu !

- les frais bancaires

- la CFE

- la CFP

- les abonnements que nous accumulons de plus en plus.

- le blog Paksa à faire

- le groupe Coaching entre orthophonistes

- le groupe des Clés de la réussite

- le groupe Ortho-infos

- notre forum, Orthogestion

- tous les groupes locaux d’entraide.

Nous avons aussi vu l’apparition du logiciel Orthoscribe, qui a accéléré la rédaction des comptes rendus pour beaucoup d’entre nous. Voilà un abonnement utile, même s’il ne nous décharge pas de tout le rédactionnel ! Peut-être qu’un jour, l’intelligence artificielle fabriquera entièrement les comptes rendus, comme elle produit déjà des articles de journaux. Mais ce sera dangereux pour notre survie.

Beaucoup de gens travaillent plus que nous, même en France. Surtout parmi les travailleurs indépendants. C’est ce que je me suis dit quand j’ai élargi mes horaires. Résultat : je me sens moins fatigué qu’à l’époque où je ne travaillais que 4 jours par semaine, alors que j’ai 20 ans de plus ! Tout se travaille.

Changeons de file !

Nous pouvons rester dans le mainstream : ne garder que la moitié de nos efforts pour nous, tout en subissant l’inflation sans hausse de l’AMO. Nous y trouverons la satisfaction d’aider les patients. C’est déjà beaucoup, et peu à la fois.

Notre statut de travailleur indépendant nous laisse une grande latitude pour optimiser notre métier sans devenir des margoulins. C’est ce que j’appelle changer de file : sur celle de gauche, vous avez la sensation de travailler pour vous, et non pour payer des factures et des taxes. Vous joignez l’utile à l’agréable. Vous quittez les années 70.