En cette fin d’année, il peut être tentant de faire un gros apport ponctuel sur son plan d’épargne retraite (PER) pour réduire son impôt sur le revenu.

Rappelons d’emblée que ça ne fera pas du tout baisser vos charges sociales. C’est purement fiscal.

Quelle sera la baisse d’impôt ?

Tout dépend de votre tranche marginale d’imposition. Si vous êtes dans la tranche à 30 % comme beaucoup de paramédicaux, un apport de 1000 € avant le 31 décembre fera baisser votre impôt de 300 €. Le fisc ne l’apprendra qu’en juin de l’année suivante, mais il régularisera dans le bon sens.

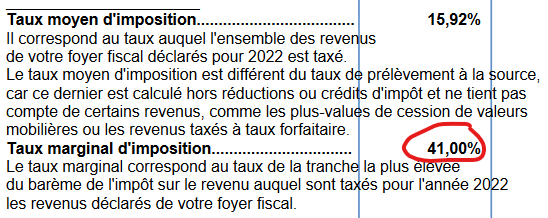

Vous trouverez votre taux à la fin de votre avis d’imposition :

Si vous êtes dans la tranche à 11 %, c’est évidemment beaucoup moins intéressant. Il y a des solutions de défiscalisation plus puissantes dans ce cas : Sofica, FIP, FCPI, SCPI Malraux… Et pour l’épargne de long terme il y a le PEA et l’assurance vie, la tontine, les contrats de capitalisation…

2035 ou 2042 ?

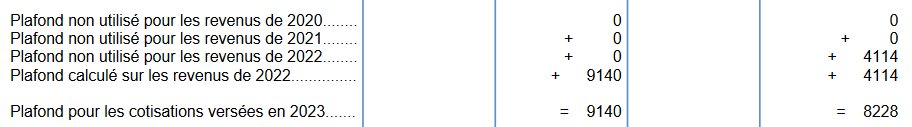

Si vous avez vraiment fait une excellente année et que le PER vous attire, vous pouvez dépasser le plafond annuel en utilisant les plafonds non utilisés pendant les années précédentes. Vous trouverez l’info sur la dernière page de votre avis d’imposition :

Pour ce faire, il faut déduire le PER sur la déclaration perso (la 2042), au lieu de la 2035. Mais si vous n’avez pas d’anciens plafonds à utiliser, il vaut mieux passer par la 2035 :

- Votre revenu pro sera plus bas et ça peut vous donner accès à certaines prestations sociales.

- Les plafonds annuels sont plus hauts quand on passe par la 2035. Ce sont les plafonds de l’ancien Madelin retraite, alors que sur la 2042 ce sont ceux de l’ancien PERP (voir cet article). Le PER de Bruno le Maire a remplacé ces deux dispositifs à la fois.

Le triple effet Kiss Cool du PER

Non seulement cet apport fera baisser votre douloureuse l’an prochain, mais en plus cet argent pourra être libéré avant la retraite si vous achetez votre résidence principale ! Jamais le Madelin retraite n’a permis ça.

Rappelons aussi que vous pourrez reprendre votre argent sous forme de capital, et pas forcément sous la forme d’une rente viagère. La rente obligatoire était l’énorme inconvénient du Madelin. Vous ne pouviez y échapper qu’en ayant un mini-contrat, avec quasiment pas d’argent dessus. Mais à quoi bon…

Mieux encore : en cas de gros pépin (ex : une invalidité) avant la retraite, vous pouvez récupérer l’argent du PER sans subir la fiscalité habituelle ! Le PER est une prévoyance qui s’ignore (voir cet article).

Est-ce la panacée ?

La panacée n’existe pas, en matière d’impôt. En général, quand vous avez une niche fiscale, il y a un loup quelque part.

- L’argent va dans une autre poche que la vôtre parce qu’on vous fait acheter un bien surestimé (ex : certains biens immobiliers Pinel ou Bouvard-Censi).

- L’argent part dans des montages fiscaux complexes que le fisc aime démonter s’il le peut (ex : le Girardin industriel).

- On vous fait prendre des risques que vous n’auriez pas pris autrement, avec des contrats gavés de frais (ex : les FCPI).

- L’Etat vous attire artificiellement vers des placements au rendement atone (ex : les groupements forestiers).

Alors où est le loup dans le cas du PER ?

Il est dans la récupération de l’avantage fiscal.

Reprenons l’exemple des 1000 € apportés cette année et des 300 € d’impôt gagnés. Si vous récupérez vos 1000 € en 2050 et que vous êtes toujours dans la tranche à 30 %, le fisc vous reprendra 300 € ! Et si vous avez perçu des intérêts, il les taxera aussi.

Pire : si vous atteignez la tranche à 41 % en 2050, l’Etat vous reprendra 410 € au lieu de 300.

En fait l’Etat vous attend au tournant. Le seul moyen de sortir gagnant d’un PER, c’est de descendre d’une tranche ou deux lors de son départ en retraite. Si vous descendez dans la tranche à 11 %, le fisc ne vous reprendra que 110 € en 2050, au lieu de 300.

Le PER est un pari sur l’appauvrissement qui vous guette pendant vos vieux jours. Les assureurs mettent en avant le fait qu’il est fort probable que cela vous arrive.

Mais si vous êtes actuellement dans la tranche à 11 % grâce à vos enfants et à un conjoint qui gagne mal sa vie, il est tout à fait possible que vous finissiez à 30 % à 70 ans. Dans ce cas de figure, l’Etat sera le gagnant du pari-PER.

Et en cas de stagnation ?

Manière pessimiste : c’est un coup d’épée dans l’eau. Et puis on n’a aucune idée du barème d’imposition de 2060 ou 2080. Le barème actuel n’a d’ailleurs rien à voir avec celui du début des années 2000. Les politiques sont joueurs.

Que faire ? Et

Je ne suis pas conseiller en gestion de patrimoine, donc je ne peux que vous décrire mon angle de vue. Un CGP pourrait analyser vos besoins et vos stratégies, puis vous conseiller plus précisément.

Je fais des apports ponctuels sur mon PER parce que je suis dans un cas de figure qui s’y prête :

- J’ai 53 ans. Je commence à avoir une idée de ma situation et de celle de l’Etat pour le jour de mes 67 ans. Dans les années 90, j’excluais totalement l’idée d’un Madelin retraite.

- Je suis dans la tranche à 41 %. Je peux miser sur une stagnation de mon imposition, ou plus probablement une descente dans la tranche à 30.

- Je ne mise pas sur ce seul cheval pour réduire ma facture fiscale, ni pour bâtir une vraie retraite à côté de celle de la Carpimko.

Miser, d’accord, mais sur quels fonds du PER ?

Ici encore, il n’y a pas de réponse universelle. Si vous avez beaucoup de temps devant vous et que votre estomac est bien accroché, les actions offrent traditionnellement un meilleur rendement que le reste.

Dans un PER, les actions sont généralement incluses dans des SICAV ou des fonds communs de placement. Plus rarement, les PER donnent accès à des ETF (appelés aussi « trackers ») : des fonds qui se contentent de suivre un indice boursier.

Quand je n’y connaissais rien, je n’utilisais qu’un ETF, qui était basé sur l’indice mondial : le MSCI World. Sur le long terme, les bourses montent parce que l’économie se développe. Donc je pensais que j’allais suivre, et c’est ce qui s’est passé. J’ai mis ce type d’ETF dans mon PEA, puis dans mon PER.

Mais si vous voulez sécuriser votre capital en renonçant au rendement des actions, vous pouvez miser sur le fonds en euros de votre PER.

Entre les deux, il y a le risque mesuré : les SICAV obligataires et les fonds immobiliers (qui font grise mine cette année), si votre PER en propose. C’est le cas de Linxea Spirit, par exemple.

Ca devient compliqué…

Oui. M’enfin ce n’est pas non plus réservé aux Polytechniciens.

Comme toujours en matière d’épargne, il y a trois méthodes :

- Se méfier de tout de tout le monde tout en rejetant le système, donc ne rien faire ; puis découvrir à 67 ans que la Carpimko n’est qu’une peau de chagrin.

- Préparer l’avenir en refusant de s’en occuper, donc déléguer à des conseillers qui vivront sur les frais… et le rendement.

- Apprendre, ne serait-ce que pour comprendre les propositions des conseillers (exemple pris au hasard : apprendre avec ma formation sur le PER).