Vous êtes un paramédical libéral et vous avez eu du mal à comprendre le fonctionnement de la déclaration d’Urssaf et de Carpimko sur Net Entreprises ?

Après avoir noué votre cerveau dans tous les sens, vous avez tout de même réussi à dominer les cases A à W et à mémoriser leur fonctionnement ?

Eh bien… on efface tout et on recommence !

La déclaration Dspamc sur Net-Entreprises n’a même pas existé dix ans. J’ai encore sous les yeux un courrier de la FNO qui nous expliquait le fonctionnement de ce nouveau site en 2018.

Dès 2022, les frères Rap’tout nous ont expliqué que dans un esprit de simplification, tout allait se passer désormais sur impot.gouv.fr. Ca ressemblait à une bonne nouvelle.

Mais ces gens sont joueurs. A moins qu’ils manquent légèrement d’empathie ? Je n’ose le croire.

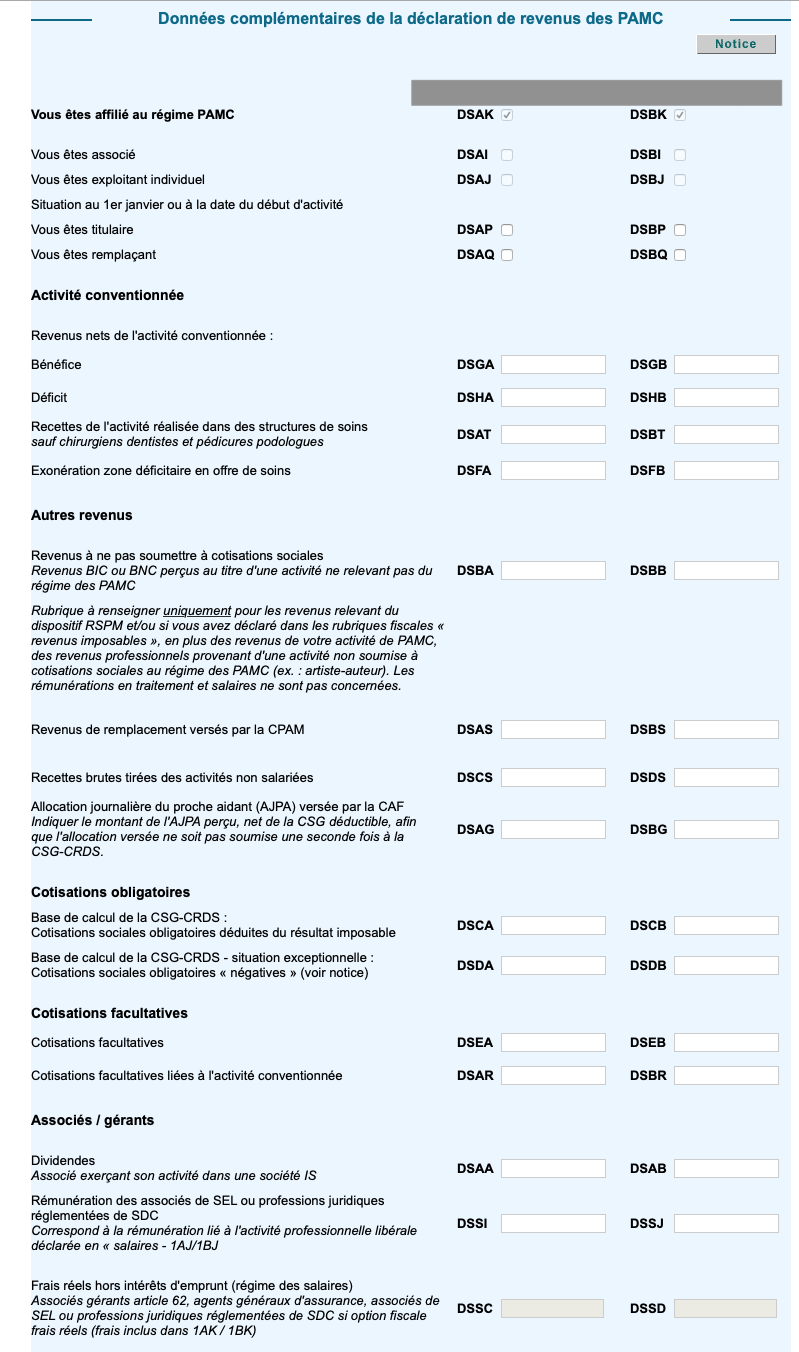

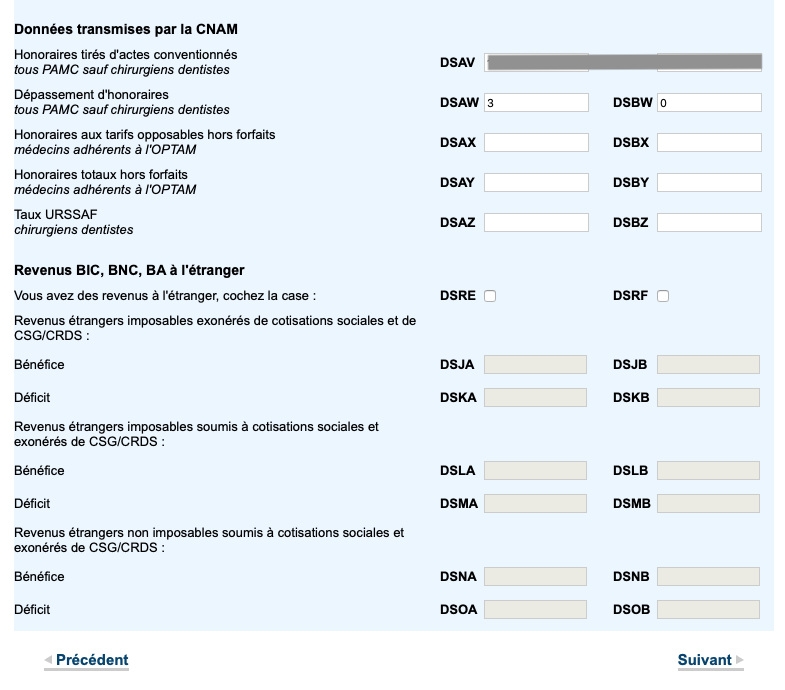

Nous découvrons le pot aux roses en ce doux printemps 2023. Le fisc a « simplifié » la Dspamc en remplaçant toutes les cases que nous avions patiemment apprises par celles-ci :

Amusant, non ? Heureusement, Bercy fait bien les choses : ils vous proposent une notice de 17 pages. Le plus cocasse, c’est que cette lecture rédigée dans un sabir confus vous servira… à vous faire taxer. Voilà qui donne envie de s’y plonger.

Comment s’en sortir sans lire les 17 pages ?

Déjà, il faut faire preuve d’empathie (nous, nous savons le faire) et chercher à comprendre pourquoi ils nous posent toutes ces questions.

L’Urssaf et la Carpimko ne peuvent pas se satisfaire de notre déclaration 2035, et encore moins de la déclaration 2042. Par exemple, elles ont besoin de savoir si une partie de nos revenus est non conventionnée : l’Urssaf surtaxe ce type de revenus, alors que la Carpimko les détaxe légèrement.

Une fois qu’on capte l’utilité de la chose, on s’énerve déjà un peu moins. Mais quand on regarde le détail, on constate quand même que la plupart de ces cases auraient pu être calculées par le fisc lui-même, sur la base de la 2035 et du relevé SNIR. La FNO dit que notre temps est précieux. Le fisc pense l’inverse : c’est un service public qui estime que la population est à son service. Qui sert qui ? La réponse est limpide, malheureusement.

Mais jetons-nous dans cette mare et voyons si nous arrivons à y nager.

Prenons les cases avec méthode, d’abord pour ceux qui font une 2035 :

Je vous mets ici le résumé de ce que j’ai lu sur le sujet pour l’instant. Par exemple

ici, entre autres. J’affinerai si besoin en éditant cet article a posteriori.

Je mets en rouge les cases qui servent le plus.

DSGA, c’est la partie conventionnée de votre bénéfice :

BNC (case CP de la 2035 + DSAS) x recettes conventionnées (case DSAV) / total des recettes (cases AA + AF). Source : FMF. Ancienne case O.

DSAT : recettes (honoraires bruts) versées directement par des IME, CMPP, CAMSP et autres établissements qui nous compliquent la vie avec la double prise en charge. Il faut être conventionné avec eux et appliquer les tarifs normaux de la sécu, sinon c’est du revenu non conventionné et ça ne va pas dans cette case. C’est l’ancienne case Q, mais en recettes alors qu’à l’époque c’était du bénéfice.

DSFA : revenus exonérés à réintégrer si vous en avez : case CI de la 2035, pour les médecins. Et aussi les exonérations ZRR et ZFU. Ancienne case G.

DSBA : les sommes déjà soumises aux cotisations sociales. Par exemple des droits d’auteur.

DSAS : IJ CPAM (ancienne case L de Net-Entreprises), pour éviter une double taxation.

DSCS : totalité des recettes brutes : AG dans la 2035. Ancienne case W.

DSCA : charges sociales obligatoires : BT dans la 2035. Cette case sert à calculer la CSG, parce que cet impôt taxe les cotisations sociales. Ancienne case J.

DSEA : Madelin + PER : BZ + BU dans la 2035. Ancienne case K.

DSAR : DSEA x recettes conventionnées (DSAV) / total des recettes (DSCS). Ancienne case OF.

Associés-gérants : je laisse courir parce que si vous êtes concerné(e), vous avez sûrement un comptable.

DSAV : recette conventionnée. Ancienne case R pré-remplie par le relevé SNIR. La FNO disait de la corriger si besoin.

DSAW : dépassements d’honoraires. Ancienne case S pré-remplie par le relevé SNIR. La FNO disait aussi de la corriger si besoin.

Passons maintenant au cas des collègues en Micro-BNC :

En l’absence de déclaration 2035, la source est dans la 2042 elle-même :

DSGA : 5HP + (5HQ x 0,66). Si vous avez des revenus non conventionnés, il faut les enlever de cette case.

DSAT : recettes (honoraires bruts) versées directement par des IME, CMPP, CAMSP et autres établissements qui nous compliquent la vie avec la double prise en charge. Il faut être conventionné avec eux et appliquer les tarifs normaux de la sécu, sinon c’est du revenu non conventionné et ça ne va pas dans cette case.

DSFA : 5HP (notamment en ZRR et en ZFU).

DSBA : les bénéfices (honoraires x 0,66) déjà soumises aux cotisations sociales. Par exemple les droits d’auteur.

DSAS : 0 (source : FMF).

DSCS : 5HP / 0,66 + 5HQ

DSCA : Cotisations CARPIMKO + URSSAF – CURPS – CFP – CSG – CRDS.

DSEA : 0.

DSAR : 0.

Associés-gérants : je laisse courir parce que si vous êtes concerné(e), vous avez sûrement un comptable.

DSAV : recette conventionnée. Ancienne case R pré-remplie par le relevé SNIR. La FNO disait de la corriger si besoin.

DSAW : dépassements d’honoraires. Ancienne case S pré-remplie par le relevé SNIR. La FNO disait aussi de la corriger si besoin.

La suite ne concerne pas les lecteurs de ce blog, donc je laisse courir aussi.

Ouf ! Vous avez gagné… le droit de rejouer l’an prochain.

Au final, on retrouve la plupart de ses petits quand on est habitué à l’ancienne déclaration.

Une chose m’inquiète : c’est la case DSAT, qui demande une recette alors qu’avant on raisonnait sur un bénéfice. Je vérifierai si l’URSSAF applique les bonnes formules quand je recevrai mon avis de ponction au début de l’été.